SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Отток из ETF развивающихся рынков достиг 11-месячного максимума из-за проблем в Бразилии

- 19 августа 2021, 12:28

- |

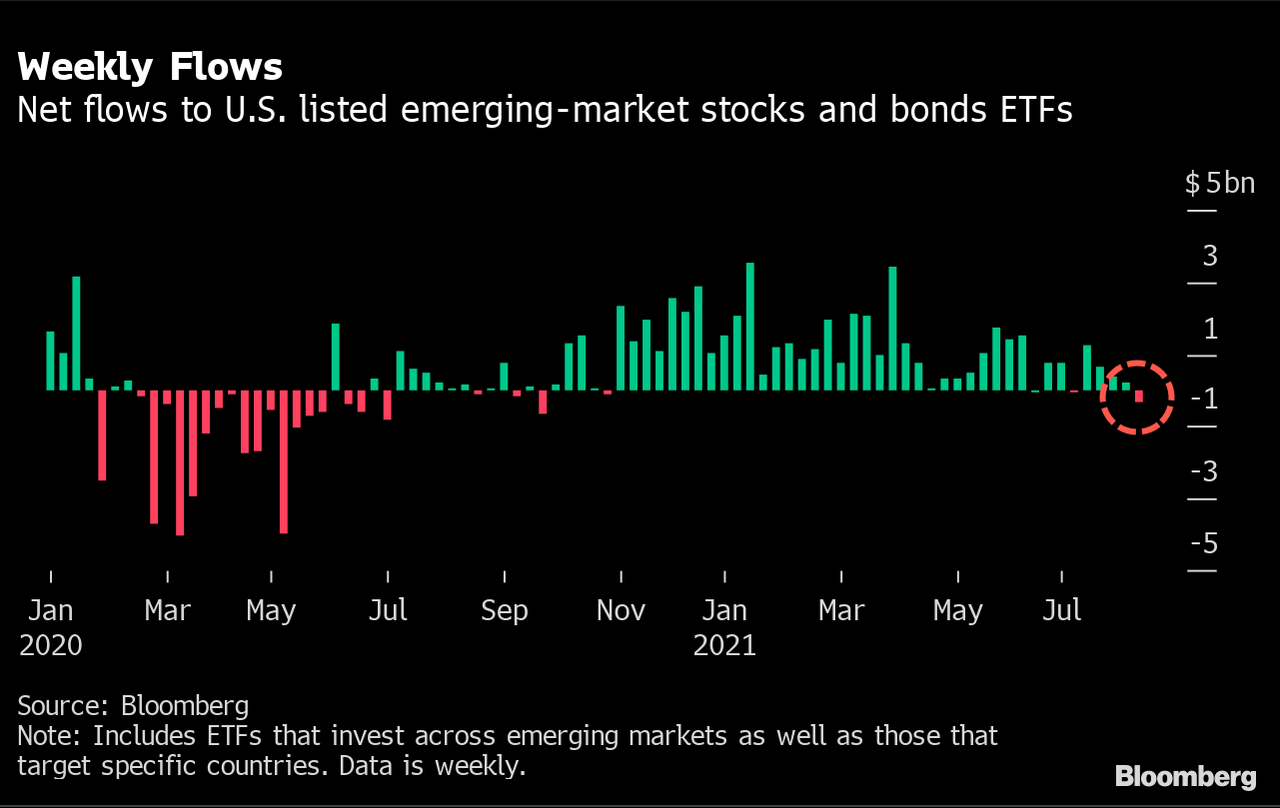

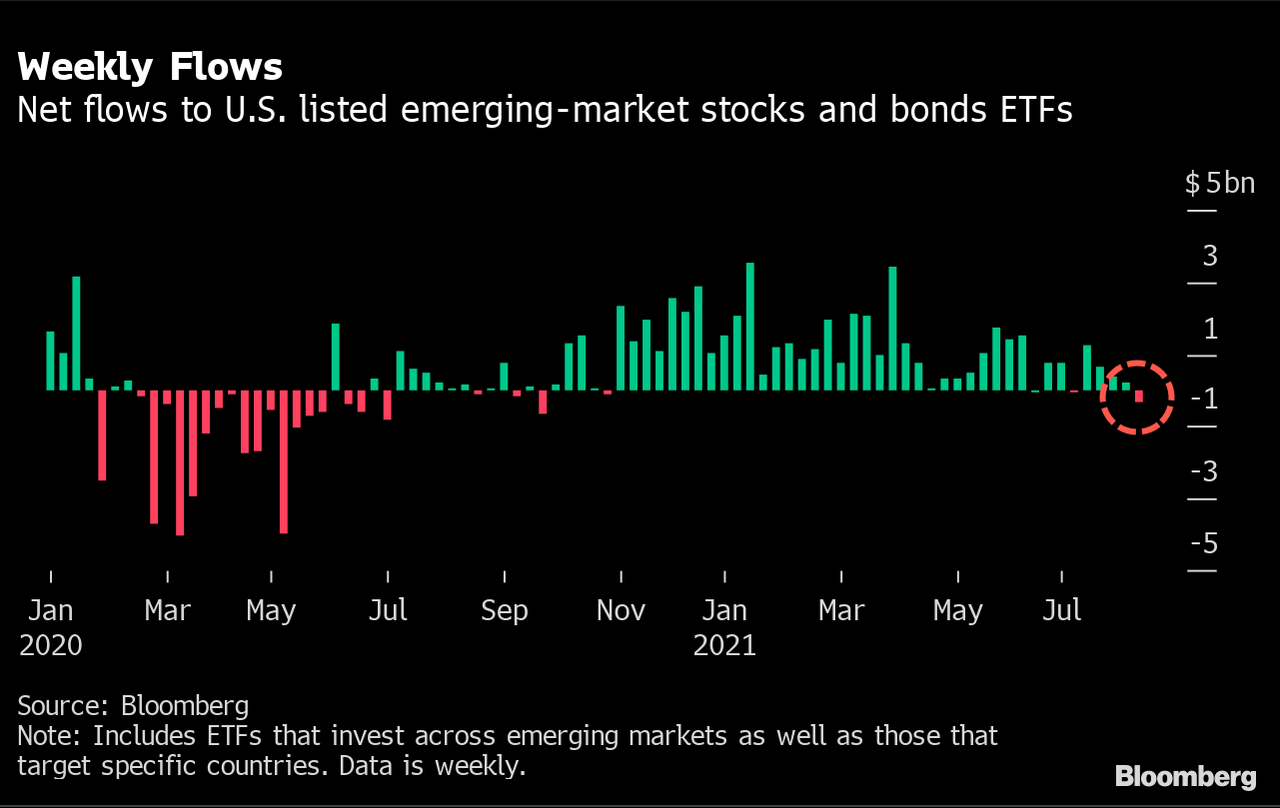

«Я думаю, что ротация с развивающихся рынков на западные может продолжиться в ближайшем будущем», — сказал недавно Дэвид Чао, стратег по глобальным рынкам Invesco. Принимая во внимание ротацию Чао с развивающихся рынков на DM, данные Bloomberg показывают, что на прошлой неделе из биржевых фондов развивающихся рынков было выведено больше всего денег за 11 месяцев благодаря растущим политическим и экономическим рискам Бразилии. Рост политической напряженности в крупнейшей экономике Латинской Америки вынудил менеджеров по управлению капиталом вывести 158,2 миллиона долларов из бразильских фондовых биржевых фондов на неделе, закончившейся 13 августа. В результате биржевые фонды развивающихся стран, зарегистрированные в США, испытали самый большой еженедельный отток с сентября прошлого года.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

( Читать дальше )

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Блог им. ruh666 |Развивающиеся рынки: долг более чем удвоился за последнее десятилетие (перевод с deflation com)

- 02 июня 2021, 12:14

- |

В статье CNBC от 24 мая обсуждается стремительный рост долга на развивающихся рынках и упоминается страна с наиболее «повышенным долговым бременем»:

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

Блог им. ruh666 |Перспектива, открывающая глаза: развивающиеся рынки и эпидемии (перевод с elliottwave com)

- 21 мая 2020, 13:17

- |

«Драматическое падение создало огромную возможность ...»

Люди по всей планете очень хорошо осведомлены об угрозе здоровью COVID-19.

Глобальное разрушение, связанное с пандемией, намного превосходит другие серьезные проблемы со здоровьем в современной истории

Тем не менее, вы можете вспомнить новостные статьи за 2009 год, подобные этой, из New York Times (11 июня 2009 года):

Неудивительно, что [11 июня 2009 г.] Всемирная организация здравоохранения объявила, что вспышка свиного гриппа стала пандемией.

Болезнь достигла 74 стран ...

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:

На сегодняшний день пострадали 8439 человек и 812 умерли от атипичной пневмонии.

Причина краткого обзора свиного гриппа и атипичной пневмонии состоит в том, чтобы указать, что, как это ни удивительно, обе вспышки ознаменовали не начало, а конец нисходящего тренда в акциях развивающихся рынков.

( Читать дальше )

Люди по всей планете очень хорошо осведомлены об угрозе здоровью COVID-19.

Глобальное разрушение, связанное с пандемией, намного превосходит другие серьезные проблемы со здоровьем в современной истории

Тем не менее, вы можете вспомнить новостные статьи за 2009 год, подобные этой, из New York Times (11 июня 2009 года):

Неудивительно, что [11 июня 2009 г.] Всемирная организация здравоохранения объявила, что вспышка свиного гриппа стала пандемией.

Болезнь достигла 74 стран ...

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:На сегодняшний день пострадали 8439 человек и 812 умерли от атипичной пневмонии.

Причина краткого обзора свиного гриппа и атипичной пневмонии состоит в том, чтобы указать, что, как это ни удивительно, обе вспышки ознаменовали не начало, а конец нисходящего тренда в акциях развивающихся рынков.

( Читать дальше )

Блог им. ruh666 |ETF с фиксированным доходом: «История ухудшения» (перевод с elliottwave com)

- 06 мая 2020, 16:17

- |

ETFs, по сути, корзина акций или облигаций, важный торговый инструмент для рынков. Но когда вы смотрите на ETF в совокупности, они также могут рассказать очень важную историю. И когда мы смотрим на ETF с фиксированным доходом, история за последние несколько лет была последовательной. Это история об ухудшении.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, вот локальное пространство EM снизилось на 7%. Теперь вы добавляете к нему развивающиеся рынки, но на этот раз в долларах США. Таким образом, даже если у вас есть надежная гавань доллара США, развивающиеся рынки все еще видят исход в течение последнего года. И вы можете увидеть это прямо здесь. Вы можете добавить к этому далее, прямо здесь, вы можете увидеть кредиты первой очереди, которые мы называем BKLN — это ETF. Это пространство облигаций с высокой доходностью. Так что те, кто готов пойти на риски и опробовать этот продукт, это целиком заемные средства. Это то, что вы делаете, когда вы оптимистичны о рынках и ищете риск. Но вы можете видеть, что они упали на 4%. И даже рынок облигаций с высокой доходностью, HYG, с которым многие знакомы. Это широкое представление высокодоходных ликвидных корпоративных облигаций, если вы хотите взять на себя риск, связанный с ним. Но, опять же, здесь более высокая доходность ниже прошлогодней на фоне EM, которая впоследствии ухудшилась.

Так что, если мы посмотрим на это год за годом, в 2020 году… это пространство EM, вот некоторые из высокодоходных и ETFs, которые мы упоминали ранее. И мы можем добавить к этому сейчас такие вещи, как рынок краткосрочных корпоративных облигаций, который также известен как МИНТ. Теперь, почему это интересно, это то, что это корпоративные облигации, срок погашения которых составляет один год, поэтому они в целом очень безопасны. Тем не менее, год к настоящему времени это было хуже. И что действительно выделяется из года в год, так это муниципальные облигации. Муниципальные облигации являются очень привлекательным рынком для многих людей из-за особенностей налогообложения, как правило, свободных от федеральных налогов и иногда государственных и местных налогов. И это то, что используется для оплаты инфраструктуры, строительства мостов и так далее, и так далее. Так что это очень привлекательная часть рынка облигаций.

И все же здесь, год за годом, вы можете видеть, что это также вниз. Таким образом, с трех лет до одного года из года у нас наблюдалось постоянное ухудшение пространства, как продолжают показывать эти ETF с фиксированным доходом. Поэтому важно помнить, что это ухудшение ETF с фиксированным доходом продолжалось еще до пандемии. Теперь в экономическом и финансовом отношении, если рынок вернется к солнечному свету и радуге, мы ожидаем гораздо большего улучшения в фиксированном доходе, в пространстве ETF по всему спектру. Но до этого времени риски, общая картина продолжают оставаться отрицательными и продолжают предполагать дальнейшее ухудшение. И как обычно, мы будем внимательно следить.

перевод отсюда

( Читать дальше )

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.Итак, вот локальное пространство EM снизилось на 7%. Теперь вы добавляете к нему развивающиеся рынки, но на этот раз в долларах США. Таким образом, даже если у вас есть надежная гавань доллара США, развивающиеся рынки все еще видят исход в течение последнего года. И вы можете увидеть это прямо здесь. Вы можете добавить к этому далее, прямо здесь, вы можете увидеть кредиты первой очереди, которые мы называем BKLN — это ETF. Это пространство облигаций с высокой доходностью. Так что те, кто готов пойти на риски и опробовать этот продукт, это целиком заемные средства. Это то, что вы делаете, когда вы оптимистичны о рынках и ищете риск. Но вы можете видеть, что они упали на 4%. И даже рынок облигаций с высокой доходностью, HYG, с которым многие знакомы. Это широкое представление высокодоходных ликвидных корпоративных облигаций, если вы хотите взять на себя риск, связанный с ним. Но, опять же, здесь более высокая доходность ниже прошлогодней на фоне EM, которая впоследствии ухудшилась.

Так что, если мы посмотрим на это год за годом, в 2020 году… это пространство EM, вот некоторые из высокодоходных и ETFs, которые мы упоминали ранее. И мы можем добавить к этому сейчас такие вещи, как рынок краткосрочных корпоративных облигаций, который также известен как МИНТ. Теперь, почему это интересно, это то, что это корпоративные облигации, срок погашения которых составляет один год, поэтому они в целом очень безопасны. Тем не менее, год к настоящему времени это было хуже. И что действительно выделяется из года в год, так это муниципальные облигации. Муниципальные облигации являются очень привлекательным рынком для многих людей из-за особенностей налогообложения, как правило, свободных от федеральных налогов и иногда государственных и местных налогов. И это то, что используется для оплаты инфраструктуры, строительства мостов и так далее, и так далее. Так что это очень привлекательная часть рынка облигаций.

И все же здесь, год за годом, вы можете видеть, что это также вниз. Таким образом, с трех лет до одного года из года у нас наблюдалось постоянное ухудшение пространства, как продолжают показывать эти ETF с фиксированным доходом. Поэтому важно помнить, что это ухудшение ETF с фиксированным доходом продолжалось еще до пандемии. Теперь в экономическом и финансовом отношении, если рынок вернется к солнечному свету и радуге, мы ожидаем гораздо большего улучшения в фиксированном доходе, в пространстве ETF по всему спектру. Но до этого времени риски, общая картина продолжают оставаться отрицательными и продолжают предполагать дальнейшее ухудшение. И как обычно, мы будем внимательно следить.

перевод отсюда

( Читать дальше )

Блог им. ruh666 |Иностранные инвестиции в российские акции с момента введения санкций выросли на 58%

- 24 октября 2019, 19:05

- |

Общая сумма иностранных инвестиций в российские акции с 2015 года выросла на 58% — с $50,2 млрд до $79,3 млрд на второй квартал 2019 года, говорит статистика Московской биржи. Это почти половина всей капитализации акций на Московской бирже (примерно $170 млрд). Главный драйвер роста — американские фонды: за этот период их доля в общем объеме иностранных инвестиций на российском рынке акций выросла с 41% до 51% (на пике, в 2018 году, было 53%). Доли европейских инвесторов, наоборот, падают.

Иностранцев привлекают опережающий рост по отношению к другим развивающимся рынкам, высокая дивидендная доходность (в среднем около 7%, это вдвое больше показателя для развивающихся рынков) и макроэкономическая стабильность (почему рубль обвалился в 2014, но повторения в ближайшее время ждать не стоит, писал здесь). Кроме того, никаких реальных санкций, на самом деле, так и не ввели, была лишь их имитация (об этом писал

Иностранцев привлекают опережающий рост по отношению к другим развивающимся рынкам, высокая дивидендная доходность (в среднем около 7%, это вдвое больше показателя для развивающихся рынков) и макроэкономическая стабильность (почему рубль обвалился в 2014, но повторения в ближайшее время ждать не стоит, писал здесь). Кроме того, никаких реальных санкций, на самом деле, так и не ввели, была лишь их имитация (об этом писал

( Читать дальше )

Иностранцев привлекают опережающий рост по отношению к другим развивающимся рынкам, высокая дивидендная доходность (в среднем около 7%, это вдвое больше показателя для развивающихся рынков) и макроэкономическая стабильность (почему рубль обвалился в 2014, но повторения в ближайшее время ждать не стоит, писал здесь). Кроме того, никаких реальных санкций, на самом деле, так и не ввели, была лишь их имитация (об этом писал

Иностранцев привлекают опережающий рост по отношению к другим развивающимся рынкам, высокая дивидендная доходность (в среднем около 7%, это вдвое больше показателя для развивающихся рынков) и макроэкономическая стабильность (почему рубль обвалился в 2014, но повторения в ближайшее время ждать не стоит, писал здесь). Кроме того, никаких реальных санкций, на самом деле, так и не ввели, была лишь их имитация (об этом писал ( Читать дальше )

Блог им. ruh666 |Волатильность фунта превысила валюты развивающихся рынков

- 03 сентября 2019, 19:09

- |

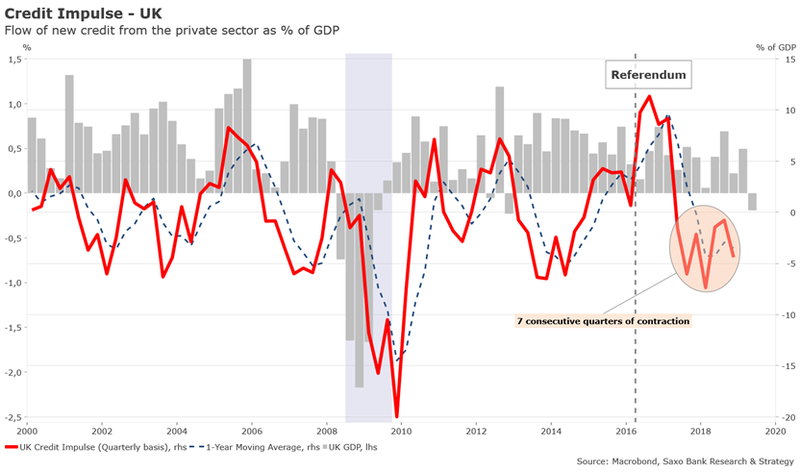

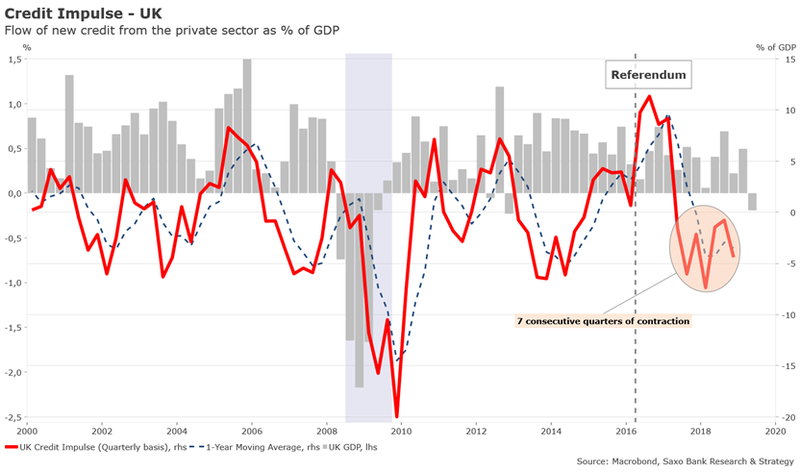

В экономике Великобритании семь кварталов сокращалось кредитование. Кредитный импульс опережает экономику на девять-двенадцать месяцев.

Британский фунт продолжает падать

Британский фунт продолжает падать

( Читать дальше )

Британский фунт продолжает падать

Британский фунт продолжает падать

( Читать дальше )

Блог им. ruh666 |Развивающиеся рынки могут получить жесткий урок из-за самоуспокоенности по ставкам

- 22 июля 2019, 19:20

- |

Заседания центральных банков превращаются в минное поле для инвесторов в развивающиеся рынки.

Турция объявит о своем решении по ставке в четверг, с оценками снижения от 50 до 800 базисных пунктов. Ожидается, что Россия ослабит монетарную политику днем позже.

Опасения среди аналитиков заключаются в том, что центральные банки, особенно турецкий, разочаруют инвесторов, слишком агрессивно снижая стоимость займов и разъедая относительно высокие реальные ставки на развивающихся рынках. Но этот риск не был учтен, с вменённой волатильностью для валют, близкой к самому низкому уровню с 2014 года, и доходностью по местным облигациям на рекордно низком уровне. Валюты «достигают точки, где они циклически переоценены», сказал Андерс Фаергеманн, менеджер фонда в Лондоне PineBridge Investments. «Стена денег, нацеленная на развивающиеся рынки, создает непростую инвестиционную среду, поскольку фундаментал становится более хрупким»

Валюты «достигают точки, где они циклически переоценены», сказал Андерс Фаергеманн, менеджер фонда в Лондоне PineBridge Investments. «Стена денег, нацеленная на развивающиеся рынки, создает непростую инвестиционную среду, поскольку фундаментал становится более хрупким»

Все валюты в развивающихся странах выросли с 17 мая после того, как обеспокоенность глобальным ростом подтолкнула самые влиятельные мировые центробанки к тому, что они стали более мягкими, что вызвало охоту на доходность. Это помогло сузить разницу во вменённой волатильности между валютами развивающихся стран и их развитыми аналогами до минимума с марта 2018 года, согласно индексам JPMorgan Chase & Co.

Решение Турции о ставке будет первым для Мурата Уйсала, который неожиданно заменил Мурата Четинкая на посту главы центрального банка в начале этого месяца.

Медианный прогноз — снижение ставки репо в Турции на 200 базисных пунктов, которая теперь составляет 24%, что приведет к снижению реальной ставки чуть более чем на 6%. Она по-прежнему будет одной из самых высоких на развивающихся рынках. Но, учитывая стремление президента Реджепа Тайипа Эрдогана к снижению затрат по займам, обеспокоенность вызывает то, что центральный банк может пойти на агрессивное сокращение, которое может спровоцировать распродажи в лире и рост инфляции.

«Центральный банк может спровоцировать еще один валютный кризис с более глубоким, чем ожидалось, сокращением», — пишет в своем докладе главный экономист Bloomberg Economics из Дубая Зиад Дауд. По его словам, рынок ожидает снижение на 200-250 базисных пунктов.

Ожидается, что в пятницу Россия снизит базовую ставку на четверть пункта, поскольку в этом году рубль опережает всех своих конкурентов.

Центральный банк Венгрии, вероятно, сохранит свою учетную ставку без изменений после небольшого ужесточения в июне. Следующая корректировка может произойти в сентябре, когда разработчики ставок пересмотрят свою позицию на основе обновленных экономических прогнозов.

В Африке Кения и Нигерия пока держат стоимость заимствований на фоне растущей инфляции. Ангола, которая ослабла с июля прошлого года, примет решение о своем следующем движении в пятницу, поскольку она стремится ускорить рост после сокращения в прошлом году.

Центральный банк Колумбии, вероятно, сохранит свою ключевую ставку без изменений на заседании в пятницу на фоне оптимизма по поводу восстановления роста. Песо лидировал среди латиноамериканских аналогов на прошлой неделе

Резервный банк Индии, самый агрессивный центральный банк в Азии в этом году в смягчении политики, сигнализировал о более осторожной позиции в отношении будущих действий. Политики фактически добились большего смягчения, чем три снижения процентных ставок в этом году, сказала в интервью председатель RBI Шактиканта Дас.

В Бразилии управляющие денежными средствами во вторник будут следить за очередным низким показателем инфляции, что может подкрепить ожидания того, что центральный банк сделает свое первое снижение ставки более чем за год. Правительство может также объявить в среду меры, чтобы попытаться увеличить потребление

После ожидаемого снижения ставок Центральным банком Южной Африки на прошлой неделе, первого за более чем год, данные по инфляции в среду помогут инвесторам оценить направление денежно-кредитной политики в ближайшие месяцы. Данные в соответствии с ожиданиями укрепят уверенность рынка в очередном снижении ставок в этом году

Управляющий Южно-Африканским Резервным Банком Леседжа Кганьяго выступит с публичной лекцией о монетарной политике, инфляции и устойчивом экономическом росте в Претории в среду

Министр финансов Южной Африки Тито Мбовени представит во вторник планы финансирования государственной энергетической компании Eskom Holdings SOC Ltd. Президент Кирилл Рамафоса заявил, что в июне правительство ускорит предоставление Eskom того, что ему нужно, чтобы оставаться платежеспособным.

Южная Корея публикует предварительные данные по ВВП за второй квартал в четверг после того, как ее центральный банк на прошлой неделе неожиданно снизил процентную ставку и понизил прогнозы роста. Торговая война между США и Китаем, замедление собственной экономики Китая и спад в полупроводниковом секторе привели к падению корейского экспорта. Растущая напряженность в отношениях с Японией еще больше ухудшила перспективы

Еще более проливая свет на последствия затянувшейся торговой войны, экспорт Южной Кореи, который является показателем в мировой торговле, выглядел готовым к восьмому подряд ежемесячному сокращению. Данные в понедельник показали, что поставки в течение первых 20 дней июля упали на 14% по сравнению с годом ранее.

Министерство торговли сообщило в понедельник, что в июне экспорт Таиланда сократился на 2,15% по сравнению с предыдущим годом, что является четвертым месяцем снижения. Экспортные заказы из Тайваня ожидаются позже.

Ожидается, что майские данные по экономической активности в Аргентине, которые будут опубликованы в четверг, предоставят больше доказательств того, что экономика вышла из рецессии во втором квартале, поскольку ее валюта опередила региональные аналоги.

Президент Филиппин Родриго Дутерте должен выступить с ежегодным обращением к государству в понедельник. Инвесторы ожидают, что он обсудит законопроекты, направленные на пересмотр конституции, войну с наркотиками и способы повышения конкурентоспособности экономики. Филиппинские акции на прошлой неделе вышли на бычий рынок, и песо в 2019 году может закончить шестилетний спад

Международный валютный фонд, вероятно, будет оправдывать действия центральных банков по снижению ставок, когда он обновит свои прогнозы по мировой экономике во вторник. В апреле прогнозируется рост на 3,3% в этом году, самый слабый с 2009 года

Прогнозируемый в пятницу ВВП США во втором квартале замедлится до 1,8%, что является самым низким показателем с начала 2017 года.

Ливанские облигации могут вырасти после того, как парламент утвердил бюджет с уменьшенным дефицитом на 2019 год

перевод отсюда

Турция объявит о своем решении по ставке в четверг, с оценками снижения от 50 до 800 базисных пунктов. Ожидается, что Россия ослабит монетарную политику днем позже.

Опасения среди аналитиков заключаются в том, что центральные банки, особенно турецкий, разочаруют инвесторов, слишком агрессивно снижая стоимость займов и разъедая относительно высокие реальные ставки на развивающихся рынках. Но этот риск не был учтен, с вменённой волатильностью для валют, близкой к самому низкому уровню с 2014 года, и доходностью по местным облигациям на рекордно низком уровне.

Валюты «достигают точки, где они циклически переоценены», сказал Андерс Фаергеманн, менеджер фонда в Лондоне PineBridge Investments. «Стена денег, нацеленная на развивающиеся рынки, создает непростую инвестиционную среду, поскольку фундаментал становится более хрупким»

Валюты «достигают точки, где они циклически переоценены», сказал Андерс Фаергеманн, менеджер фонда в Лондоне PineBridge Investments. «Стена денег, нацеленная на развивающиеся рынки, создает непростую инвестиционную среду, поскольку фундаментал становится более хрупким»Все валюты в развивающихся странах выросли с 17 мая после того, как обеспокоенность глобальным ростом подтолкнула самые влиятельные мировые центробанки к тому, что они стали более мягкими, что вызвало охоту на доходность. Это помогло сузить разницу во вменённой волатильности между валютами развивающихся стран и их развитыми аналогами до минимума с марта 2018 года, согласно индексам JPMorgan Chase & Co.

Решение Турции о ставке будет первым для Мурата Уйсала, который неожиданно заменил Мурата Четинкая на посту главы центрального банка в начале этого месяца.

Медианный прогноз — снижение ставки репо в Турции на 200 базисных пунктов, которая теперь составляет 24%, что приведет к снижению реальной ставки чуть более чем на 6%. Она по-прежнему будет одной из самых высоких на развивающихся рынках. Но, учитывая стремление президента Реджепа Тайипа Эрдогана к снижению затрат по займам, обеспокоенность вызывает то, что центральный банк может пойти на агрессивное сокращение, которое может спровоцировать распродажи в лире и рост инфляции.

«Центральный банк может спровоцировать еще один валютный кризис с более глубоким, чем ожидалось, сокращением», — пишет в своем докладе главный экономист Bloomberg Economics из Дубая Зиад Дауд. По его словам, рынок ожидает снижение на 200-250 базисных пунктов.

Ожидается, что в пятницу Россия снизит базовую ставку на четверть пункта, поскольку в этом году рубль опережает всех своих конкурентов.

Центральный банк Венгрии, вероятно, сохранит свою учетную ставку без изменений после небольшого ужесточения в июне. Следующая корректировка может произойти в сентябре, когда разработчики ставок пересмотрят свою позицию на основе обновленных экономических прогнозов.

В Африке Кения и Нигерия пока держат стоимость заимствований на фоне растущей инфляции. Ангола, которая ослабла с июля прошлого года, примет решение о своем следующем движении в пятницу, поскольку она стремится ускорить рост после сокращения в прошлом году.

Центральный банк Колумбии, вероятно, сохранит свою ключевую ставку без изменений на заседании в пятницу на фоне оптимизма по поводу восстановления роста. Песо лидировал среди латиноамериканских аналогов на прошлой неделе

Резервный банк Индии, самый агрессивный центральный банк в Азии в этом году в смягчении политики, сигнализировал о более осторожной позиции в отношении будущих действий. Политики фактически добились большего смягчения, чем три снижения процентных ставок в этом году, сказала в интервью председатель RBI Шактиканта Дас.

В Бразилии управляющие денежными средствами во вторник будут следить за очередным низким показателем инфляции, что может подкрепить ожидания того, что центральный банк сделает свое первое снижение ставки более чем за год. Правительство может также объявить в среду меры, чтобы попытаться увеличить потребление

После ожидаемого снижения ставок Центральным банком Южной Африки на прошлой неделе, первого за более чем год, данные по инфляции в среду помогут инвесторам оценить направление денежно-кредитной политики в ближайшие месяцы. Данные в соответствии с ожиданиями укрепят уверенность рынка в очередном снижении ставок в этом году

Управляющий Южно-Африканским Резервным Банком Леседжа Кганьяго выступит с публичной лекцией о монетарной политике, инфляции и устойчивом экономическом росте в Претории в среду

Министр финансов Южной Африки Тито Мбовени представит во вторник планы финансирования государственной энергетической компании Eskom Holdings SOC Ltd. Президент Кирилл Рамафоса заявил, что в июне правительство ускорит предоставление Eskom того, что ему нужно, чтобы оставаться платежеспособным.

Южная Корея публикует предварительные данные по ВВП за второй квартал в четверг после того, как ее центральный банк на прошлой неделе неожиданно снизил процентную ставку и понизил прогнозы роста. Торговая война между США и Китаем, замедление собственной экономики Китая и спад в полупроводниковом секторе привели к падению корейского экспорта. Растущая напряженность в отношениях с Японией еще больше ухудшила перспективы

Еще более проливая свет на последствия затянувшейся торговой войны, экспорт Южной Кореи, который является показателем в мировой торговле, выглядел готовым к восьмому подряд ежемесячному сокращению. Данные в понедельник показали, что поставки в течение первых 20 дней июля упали на 14% по сравнению с годом ранее.

Министерство торговли сообщило в понедельник, что в июне экспорт Таиланда сократился на 2,15% по сравнению с предыдущим годом, что является четвертым месяцем снижения. Экспортные заказы из Тайваня ожидаются позже.

Ожидается, что майские данные по экономической активности в Аргентине, которые будут опубликованы в четверг, предоставят больше доказательств того, что экономика вышла из рецессии во втором квартале, поскольку ее валюта опередила региональные аналоги.

Президент Филиппин Родриго Дутерте должен выступить с ежегодным обращением к государству в понедельник. Инвесторы ожидают, что он обсудит законопроекты, направленные на пересмотр конституции, войну с наркотиками и способы повышения конкурентоспособности экономики. Филиппинские акции на прошлой неделе вышли на бычий рынок, и песо в 2019 году может закончить шестилетний спад

Международный валютный фонд, вероятно, будет оправдывать действия центральных банков по снижению ставок, когда он обновит свои прогнозы по мировой экономике во вторник. В апреле прогнозируется рост на 3,3% в этом году, самый слабый с 2009 года

Прогнозируемый в пятницу ВВП США во втором квартале замедлится до 1,8%, что является самым низким показателем с начала 2017 года.

Ливанские облигации могут вырасти после того, как парламент утвердил бюджет с уменьшенным дефицитом на 2019 год

перевод отсюда

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс